マーケットのボラティリティを調べる過程で、ネットでいくつものページを発見。

中にはとても面白いアイデア・情報が存在するので紹介します。

このままでは発展がないので次に何をするのか悩むが、まずは今回のボラティリティ関連の情報についてネットで調べたところ、次のような展開となったことをここに記録する。

ボラティリティが正規分布のような線対称の分布ではなかったことから、非対称分布について検索を始め、閲覧したページから目を引いた新たな用語を検索するという連鎖が続いた。

その結果が以下のページ群。

オプション:プレミアムの評価方法

http://www.ie.reitaku-u.ac.jp/~ykago/lectures/fe_basic/fe_basic05_2.html

いきなりオプション、、、、「勝利の売買システム」の本にも載っていたが難しくとっつきにくいため、軽く読み流していた。

そこでオプションについてのわかりやすいページ

金融工学基礎

http://www.ie.reitaku-u.ac.jp/~ykago/lectures/fe_basic/fe_basic.html

ここで「ブラック・ショールズ」というどこかで見たような言葉がでてきた。

計算式は難しすぎて理解不能。

要はブラック・ショールズの式といえば、オプションのプレミアム(価格)について算出する式ということだ。

ブラック・ショールズで検索して興味を引くのが次のページ。

これは少々わかりやすかった。

リスクマネジメント第10回

http://www.umekkii.jp/college/syllabus/03s_risk_manage/20030604.pdf

ウィナー過程、幾何ブラウン運動という言葉が理解しやすいのが次のページ

金融用語辞典

http://www.findai.com/yogo/0026.htm

上記3つのページから、ブラック・ショールズの式が株価は「幾何ブラウン運動というランダムな動きをしながらもその動きは正規分布を示し、そしてある程度の方向性をもって動く」という考えのもと作られていることがわかる。

そしてここでは価格変動率として「(高値ー安値)÷価格」を使用している。

実はこれまでボラティリティの特性について調べていたことが、このブラック・ショールズにつながっていたのだ。

ではここに書かれているとおりであるならば、さきほどの結論は誤りかというと、価格に応じて変動幅が変化する(標準偏差が変化する)とは書いていない。

株価が幾何ブラウン運動すると証明した、と言っているのが次のページ。

章の題名は魅力的だ。

第9章 将来株価の予想

http://home.hiroshima-u.ac.jp/fukito/SimIX.htm

そして

「何故,株価は対数正規分布にしたがうと仮定されるか」という題名のページ。

おそらく学生の論文だろう。

http://www.aoni.waseda.jp/mako.50/_private/stock.pdf

このままブラック・ショールズの式とその前提はすごい(正しい)、という判断で終わるかと思いきや、次のページ。

金融・保険リスク研究グループ ジャンプ拡散モデル:日本株式市場への応用

http://www.ism.ac.jp/risk/contents/f_kawai.html

さらに同じような内容の別のページ

ジャンプつき幾何ブラウン運動モデルのシミュレーション例

http://www.energyx.co.jp/EPRM_GBM+Jump.htm

理論価格と市場価格がどれほど一致するのか?ということについては次のページ。

ブラック・ショールズの式が将来の予想価格を計算しそこからオプションプレミアムを算出しているが、この算出した予想価格をこのページで理論価格と言っているかは不明。

ここに出てくる数種類の評価方法では一致するかどうかの判断は分かれている。

(参考資料)分析手法の評価

http://www.esri.go.jp/jp/mer/houkoku/0808_7.pdf

次のページは幾何ブラウン運動ではないモデルの検討。学生の論文と思われるが、内容は難しい。

不連続な確率過程で表現される金融モデル

http://www.igss.ynu.ac.jp/library/collection/thesis/2002/58.pdf

結局なんだったのか?と疲れた方には、もう少し身近な統計法についての話題

樹木・森林生態学「よく出る」誤用統計学の基本わざ

http://hosho.ees.hokudai.ac.jp/~kubo/memo/seibutukagaku/kubostat.pdf

疲れすぎた人は少し前の話題にもどるのがいいかもしれない。

ボラティリティとは何かということについて

http://www.nsspirit-cashf.com/yougo/yougo_iv_hv.html

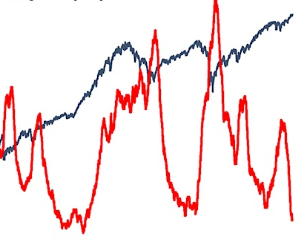

過去のデータから算出するヒストリカルボラティリティとオプションプレミアムなどから算出するインプライドボラティリティ(略してIV)。

いや今はもうRealized Volatility だ、という論文が次のページ。

http://www.ose.or.jp/futures/report/0612.pdf#search=%27%E3%82%A4%E3%83%B3%E3%83%97%E3%83%A9%E3%82%A4%E3%83%89%E3%83%BB%E3%83%9C%E3%83%A9%E3%83%86%E3%82%A3%E3%83%AA%E3%83%86%E3%82%A3%20%20%E3%83%87%E3%83%BC%E3%82%BF%27

そして次のページ。82枚もある。

早稲田の学生が論文としてトレーディングシステムを作れるとはうらやましい、、、

http://dspace.wul.waseda.ac.jp/dspace/bitstream/2065/13175/1/Honbun-t3606u046.pdf

もう少しインプライドボラティリティについて調べてみると、次のページに気になる文章が。

http://edge830.center.wakayama-u.ac.jp/teacher/seeds_disp.php?fid=227

「インプライド・ボラティリティは他のボラティリティ尺度(投資収益率の変動性)よりも多くの先行情報を有するものと思われる.」。

大学の教授が言うのならば、このことは少しは信憑性のある事かもしれない。そうだとするとこれはとても興味を引くことだ。

日経のボラティリティ指数がみれるページ

VOLATILITY INDEX JAPAN

http://www-csfi.sigmath.es.osaka-u.ac.jp/structure/activity/vxj.php

日経225オプションの過去データが入手できるページ。ただし分足。

FLABO

http://www.traders-sns.com/

そしてこれは野村総研のレポート。

インプライドボラティリティがシステムトレードへ利用できるかを検討している。

これを読むと、まさに1つのシステムができそうなため、ぜひとも検証したかったのだが、数年以上の過去データの入手方法がみつからなかったため、断念した。

インプライド・ボラの株価予測性能を探る

http://www.ose.or.jp/futures/report/0510.pdf